Как стать самозанятым в 2022-23 году: пошаговая инструкция - «Бизнес»

- 10:30, 03-дек-2022

- Заработок / Новости

- Гавриил

- 0

До 31 декабря 2028 года в России проходит эксперимент по применению налога на профессиональный доход (НПД). Цель эксперимента – вывести из тени малых предпринимателей. Они могут зарегистрироваться как самозанятые и официально платить налоги.

Самозанятым не нужно подавать декларацию и сдавать отчетность. Проверок от ФНС во время эксперимента тоже не будет. Налоговая сообщает, что в 2022 году около 4 миллионов граждан работают как самозанятые.

Реклама: 2VtzqwCpaPT

Рассказываем, как зарегистрировать самозанятость, кто может быть плательщиком НПД. Какие ограничения существуют для самозанятых. Какие есть плюсы и минусы этого налогового режима.

Кто такой самозанятый и кто может им стать

Самозанятый гражданин – это предприниматель, который получает доход от профессиональной деятельности. При этом для выполнения заказов он не заключает трудовые договора с работодателями и не нанимает сотрудников.

Точного перечня разрешенных видов деятельности для самозанятых нет. Вот несколько распространенных примеров:

- репетиторство;

- пошив одежды и изготовление бижутерии;

- отделка помещений;

- создание и продвижение сайтов;

- услуги такси;

- сдача жилья в аренду.

Зарегистрироваться в качестве самозанятого можно с 18 лет. В исключительных случаях допускается регистрация с 14 лет. Самозанятыми могут быть все граждане РФ. В том числе работающие по найму, индивидуальные предприниматели и пенсионеры. Если человек работает по трудовому договору и хочет легализовать доходы от хобби, регистрировать самозанятость можно. Если ИП ведет деятельность без сотрудников, он тоже может быть самозанятым.

Чем нельзя заниматься самозанятым, согласно закону:

- торговля акцизными товарами и продукцией, подлежащей маркировке в системе «Честный знак»;

- перепродажей товаров;

- добычей и реализацией полезных ископаемых;

- посредничеством по договорам поручения, комиссии и агентским договорам;

- доставкой товаров с приемом оплаты за них.

Для самозанятых есть ограничение по сумме ежегодного дохода – до 2,4 миллиона ₽. Как доход распределяется по месяцам, значения не имеет. Главное, чтобы общая сумма не превысила лимит.

Самозанятость – это упрощенный способ задекларировать доходы от подработок и микробизнеса.

Плюсы и минусы самозанятости

Статус самозанятого позволяет малым предпринимателям вести бизнес легально, без сложной бухгалтерии и с умеренными налогами. Но есть и подводные камни. Рассмотрим плюсы и минусы самозанятости.

Плюсы НПД:

- Упрощенная регистрация в налоговой и снятие с учета. Чтобы зарегистрироваться или отказаться от НПД, не нужно собирать пакет документов и идти в ФНС. Все можно сделать онлайн по паспорту.

- Нет обязательных страховых взносов. Самозанятые граждане освобождаются от обязанности уплачивать взносы в ПФР и ФСС. Они платят только налоги с доходов. Если доходов нет, вы ничего не платите.

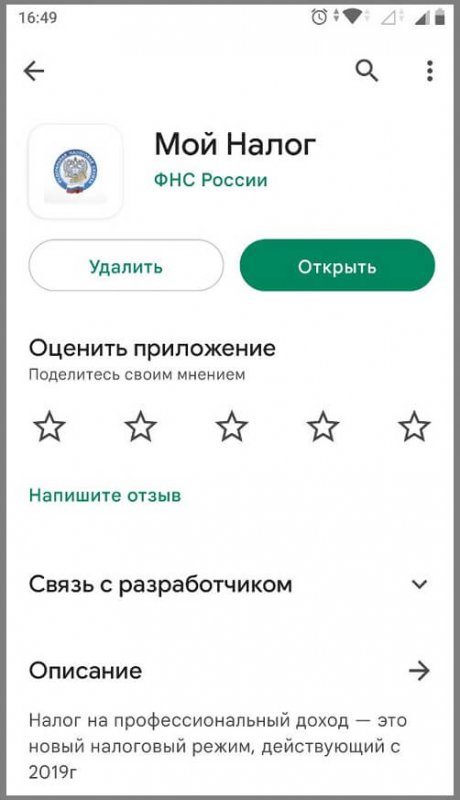

- Нет отчетов и деклараций. Не нужно подавать декларации в налоговую. Все отчеты формируются автоматически в приложении «Мой налог».

- Не нужно покупать ККТ (контрольно-кассовую технику). Чеки формируются в приложении «Мой налог». Вам нужно лишь указать статус клиента – физлицо, ИП или юрлицо, – чтобы система корректно рассчитала налог.

- Возможность официально работать с юридическими лицами. Они ведут бухгалтерию и сдают отчетность, поэтому нужны документы, подтверждающие расходы. Самозанятый сможет оформить чек и акт выполненных работ.

- Налоговый бонус – 10 000 ₽. Сумма автоматически начисляется при регистрации и постепенно расходуется на уплату налогов.

Минусы самозанятости:

- Не начисляется трудовой стаж. Самозанятые не платят обязательные взносы в ПФР, поэтому трудовой стаж не начисляется. Вопрос можно решить, если делать отчисления добровольно.

- Нет социальных выплат и пособий. Самозанятый освобожден от уплаты страховых взносов, поэтому больничные листы и отпуск по уходу за ребенком не оплачиваются.

- Периодичность налоговых платежей. Налог на профессиональный доход нужно уплачивать каждый месяц.

- Ограничение по видам деятельности. Перейти на НПД не получится, например, у перекупов, риелторов и частных адвокатов.

- Ограничение по выручке. Если годовой доход превысит 2,4 миллиона ₽, придется регистрировать ИП и выбирать другую систему налогообложения.

- Нет наемных сотрудников. Плательщик НПД не имеет права нанимать работников.

Перед регистрацией определите приоритеты бизнеса. Если вам удобнее работать в одиночку, становитесь самозанятым. Если планируете набирать штат, лучше сразу зарегистрировать ИП и выбрать подходящую для вашей деятельности систему налогообложения.

Как зарегистрировать самозанятость в 2022 году

Регистрация самозанятых проходит без визита в налоговую. Зарегистрироваться можно в приложении «Мой налог», на портале Госуслуг или в мобильном приложении банка.

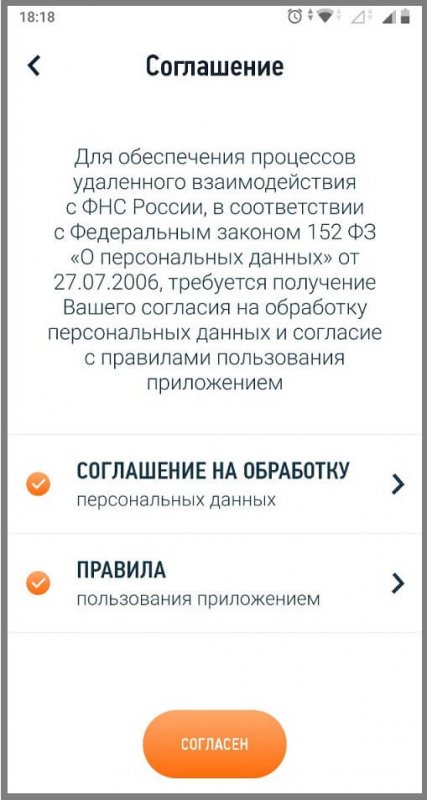

Регистрация самозанятости в приложении «Мой налог»

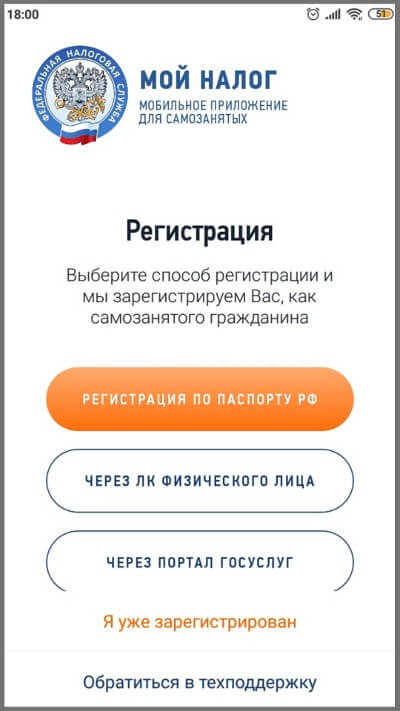

Шаг 1. Скачайте приложение в App Store или Google Play. Прямые ссылки для скачивания есть на сайте налоговой.

Шаг 2. Выберите способ регистрации: с помощью аккаунта на Госуслугах, через личный кабинет на сайте налоговой или по паспорту. Даже если у вас есть аккаунт на портале Госуслуг или личный кабинет в ФНС, рекомендуем выбрать регистрацию по паспорту. Этот способ самый простой и быстрый.

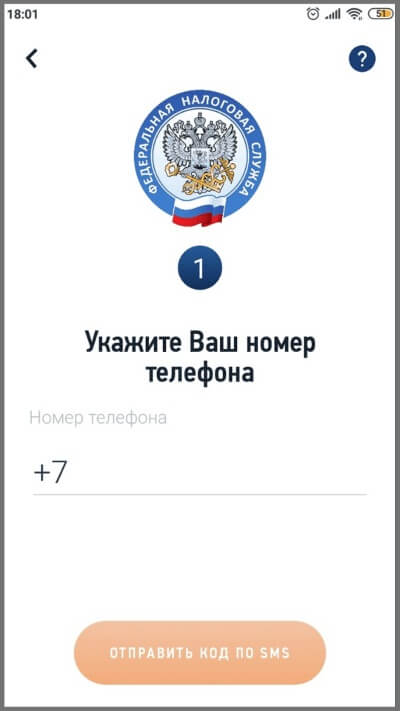

Шаг 3. Укажите номер телефона, чтобы получить код подтверждения для входа в приложение.

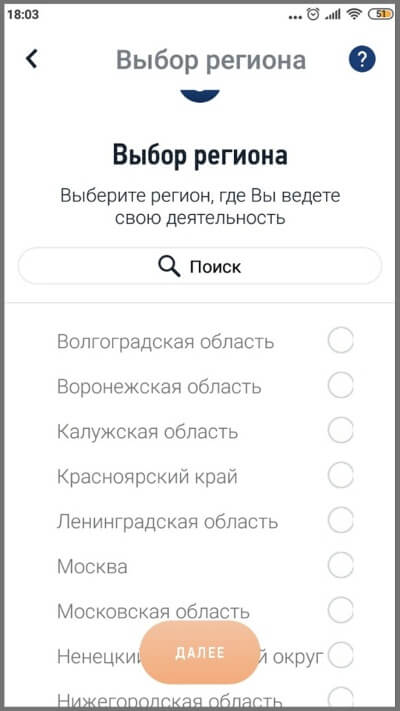

Шаг 4. Выберите регион, где будете вести деятельность.

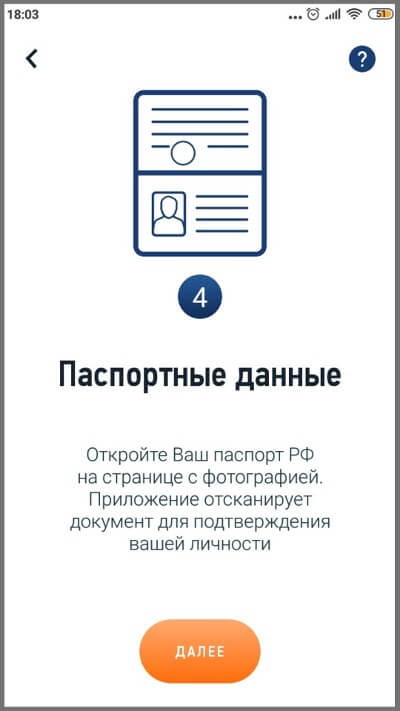

Шаг 5. Сделайте скан паспорта с фотографией. Обязательно проверьте корректность данных в форме и только потом нажимайте «Далее». Если камера не распознала какие-то поля документа, просканируйте паспорт еще раз.

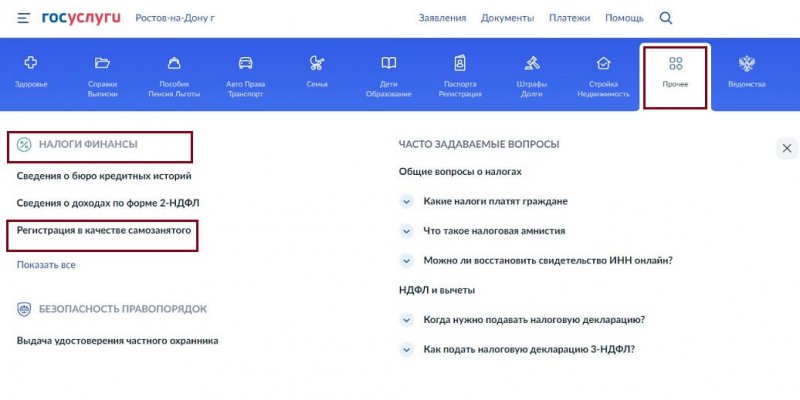

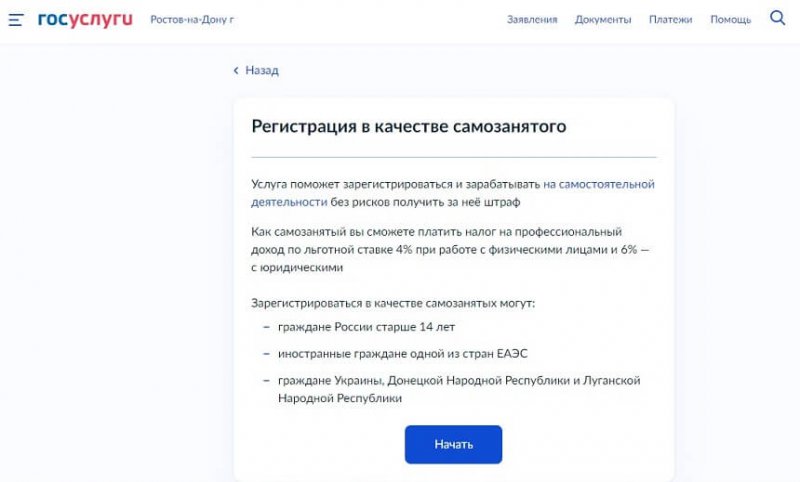

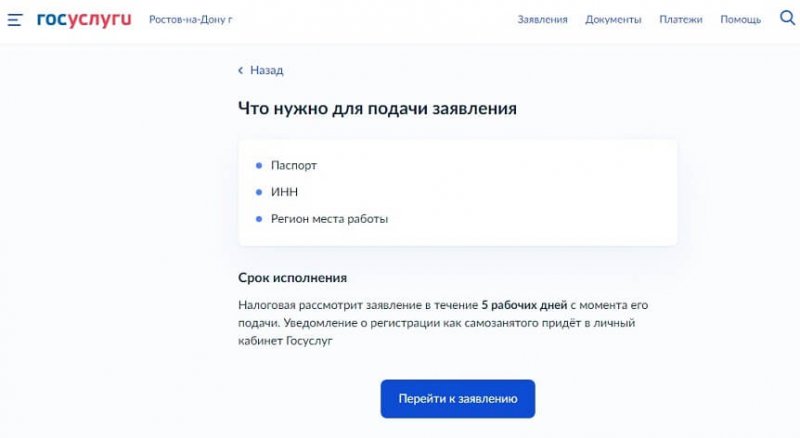

Регистрация на портале Госуслуг

- Войдите в ваш аккаунт. В меню на главной странице выберите «Прочее – Налоги и финансы – Регистрация в качестве самозанятого».

Нажмите «Начать». - Подготовьте необходимые документы.

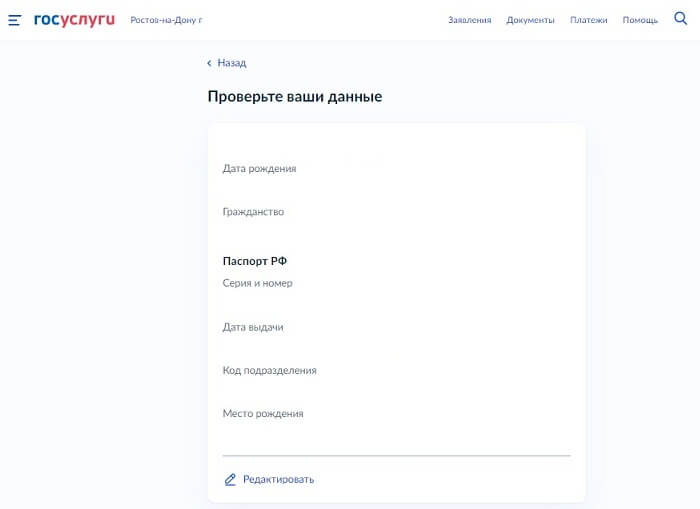

- Система автоматически заполнит заявление на регистрацию данными из вашего профиля. Проверьте информацию и отредактируйте при необходимости.

![]()

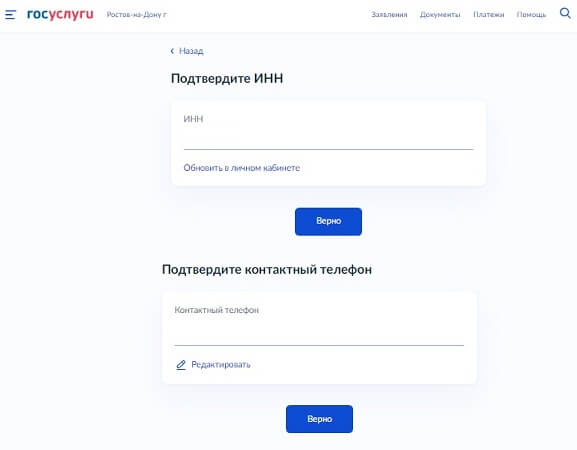

- Проверьте ИНН и телефон.

![]()

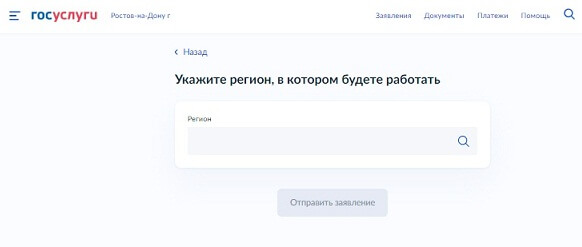

- Укажите регион ведения деятельности. Нажмите «Отправить заявление».

![]()

- В течение пяти рабочих дней ФНС проверит заявление и пришлет уведомление в личный кабинет.

- Чтобы оформлять чеки и платить налоги, вам понадобится приложение «Мой налог». Установите его и авторизуйтесь, когда ФНС зарегистрирует вас в качестве самозанятого.

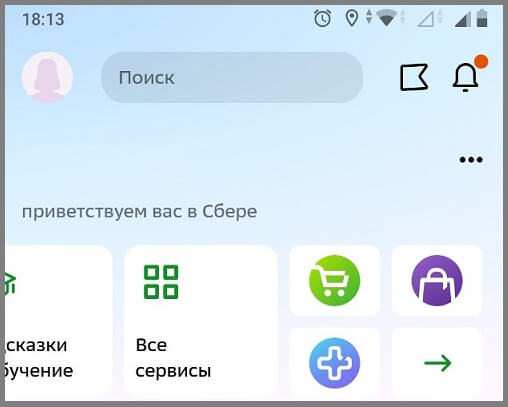

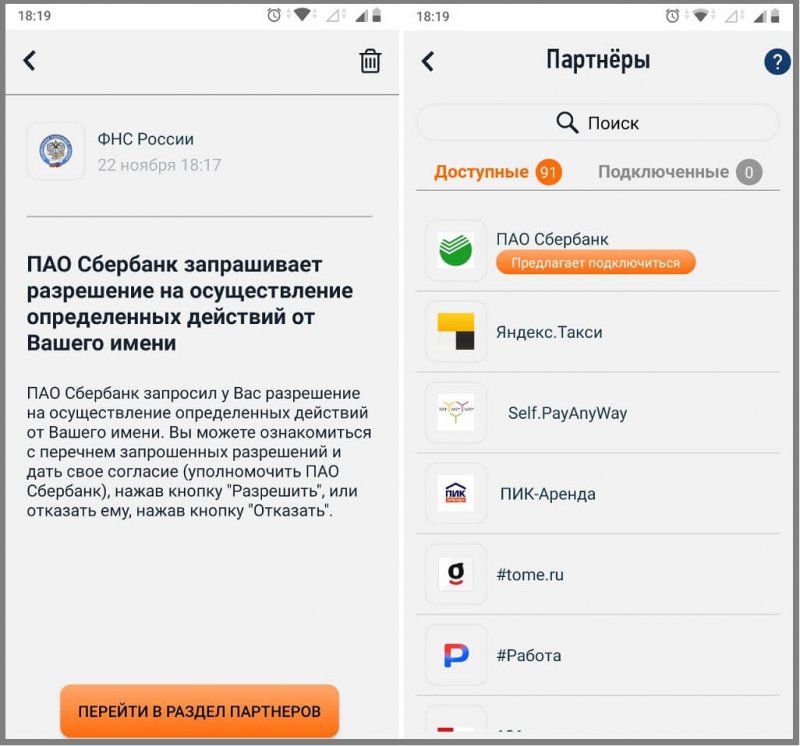

Регистрация через мобильное приложение Сбербанка

- Зарегистрировать самозанятость можно через приложение любого банка. Рассмотрим процедуру на примере СБЕР.

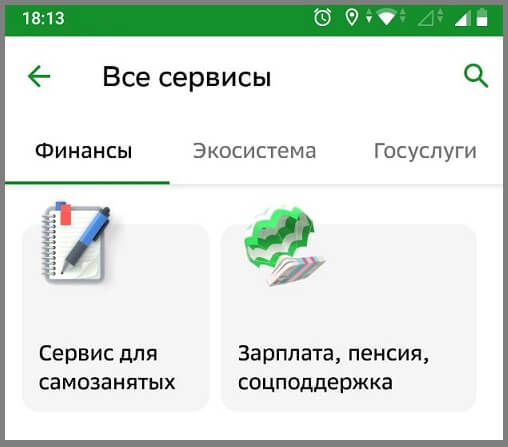

- Откройте вкладку «Все сервисы» на главной странице приложения СберБанкОнлайн.

![]()

- Выберите «Сервис для самозанятых» и нажмите «Подключить сервис».

![]()

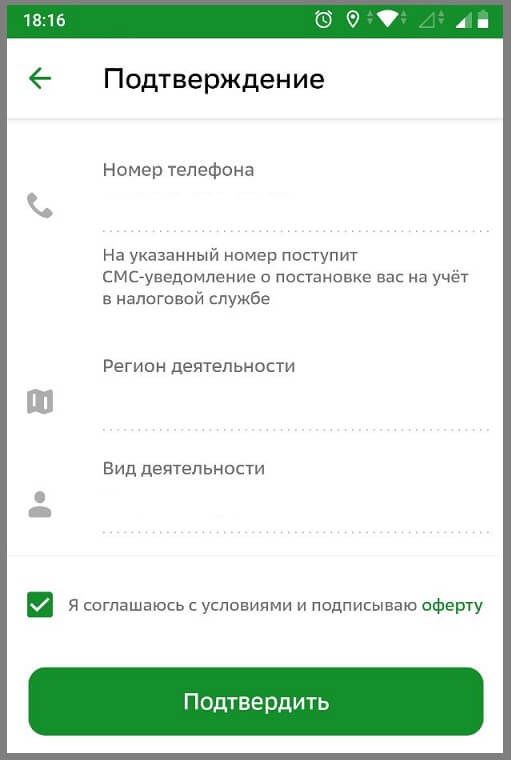

- Укажите номер телефона, регион ведения и вид деятельности. Ознакомьтесь с офертой и подтвердите согласие.

![]()

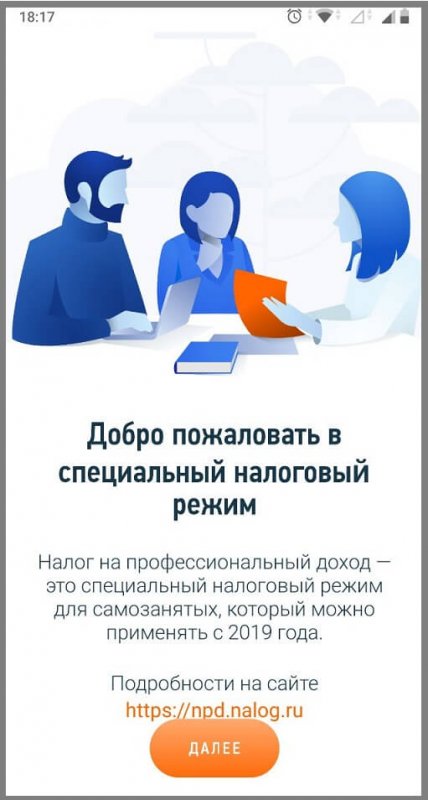

- Через несколько минут ФНС обработает заявку и вам придет push-уведомление. Откройте уведомление и нажмите «Далее».

- Подтвердите согласие с правилами и обработкой персональных данных.

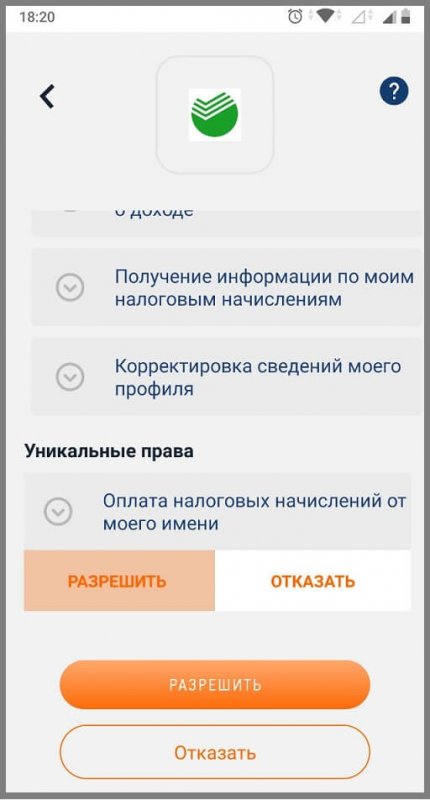

- Нажмите «Перейти в раздел партнеров» и откройте вкладку ПАО Сбербанк.

- Подтвердите разрешение СБЕР собирать информацию о доходах и оплачивать налоги от вашего имени.

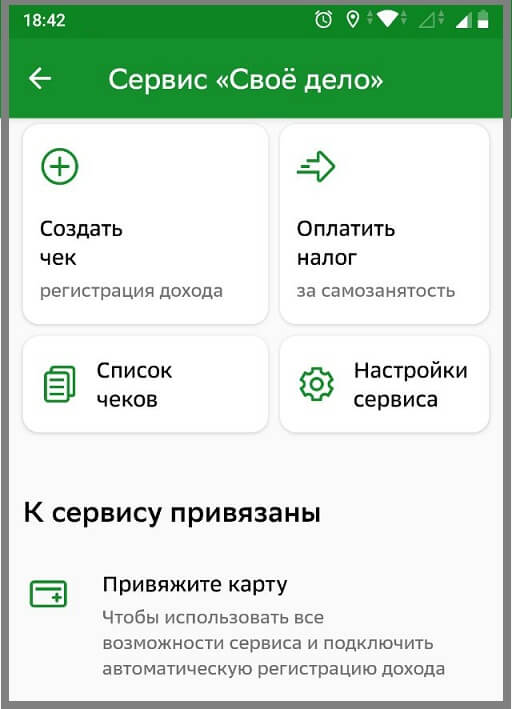

- После подтверждения подключится сервис «Свое дело». Здесь можно оформлять чеки и оплачивать налоги. Если привязать к сервису карту, чеки будут автоматически формироваться на все суммы, которые поступают от физлиц.

![]()

Как работают самозанятые граждане: прием платежей, чеки, акты выполненных работ

Плательщики НПД имеют право продавать товары и оказывать услуги физлицам, ИП, юрлицам и другим самозанятым. Для осуществления деятельности не нужна касса. Платежи можно принимать на карту или наличными. Открыть расчетный счет самозанятые не могут.

Разобрали, как работают самозанятые граждане с каждой категорией клиентов.

Физлица

С физическими лицами не нужно составлять договор и обмениваться актами выполненных работ. Самозанятый получает оплату, оформляет клиенту чек и отдает в казну 4% от суммы сделки.

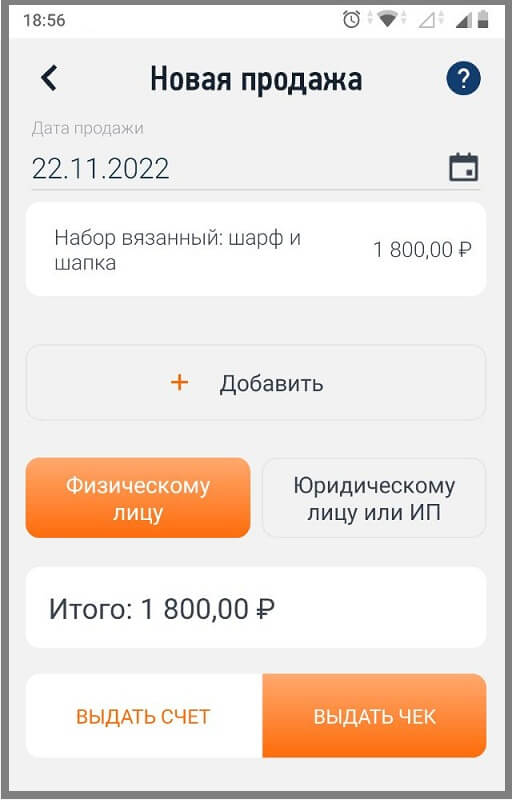

Сформировать чек можно в приложении «Мой налог» или мобильном сервисе банка. Нужно указать наименование товара или услуги, сумму сделки и статус клиента – физическое лицо. Отправить чек можно на email, распечатать или предложить отсканировать QR-код. Сумму налога к оплате приложение рассчитает автоматически.

Самозанятые

Работа с самозанятыми проходит по тому же принципу, что и с физлицами. Достаточно договора в устной форме, акты выполненных работ не нужны. Чек для самозанятого оформляется на физическое лицо.

ИП

В законе о самозанятых не прописан порядок заключения сделки между плательщиками НПД и ИП или юрлицами. Представители ФНС советуют работать по договору ГПХ. Можно заключить договор подряда или возмездного оказания услуг. Если не оформить договоренности письменно, риски повышаются для обеих сторон.

Во-первых, если нет письменного договора, с юридической точки зрения нет и обязательств. Работу могут выполнить некачественно или не вовремя. Самозанятый тоже рискует: ему могут просто не заплатить. Поэтому письменный договор – мера предосторожности для заказчика и исполнителя.

Во-вторых, правильно оформленный договор минимизирует налоговые риски. Самозанятый не может заключить договор с ИП, который одновременно является его работодателем по трудовому договору. Также нельзя заключать договор с самозанятым, если после расторжения трудового договора прошло меньше двух лет. Если условия не выполняются, ФНС может усмотреть подмену трудовых отношений гражданско-правовым договором. ИП в этом случае грозит штраф до 10 000 ₽, а также предписание выплатить взносы и НДФЛ, как за наемного работника.

При составлении договора обратите внимание на формулировки некоторых пунктов:

- Предмет договора. Нужно писать «оказание услуг по…», а не «выполнение обязанностей специалиста…».

- Сроки. Указывайте ограниченный период, а не дату начала работ.

- Порядок оплаты. Оплата производится по окончании работ, а не в определенные числа месяца.

Содержание договора можно оформить по стандартному шаблону договора ГПХ. Но учитывая особенности НПД, нужно внести дополнительные сведения:

- Самозанятый является плательщиком налога на профдоход.

- По данному договору ИП освобождается от статуса налогового агента.

- Самозанятый обязуется выписать чек по окончании работ.

- Самозанятый обязуется уведомить клиента, если откажется от статуса плательщика НПД.

Здесь можно посмотреть и скачать образец договора «самозанятый – ИП».

Самозанятый и ИП подписывают акт выполненных работ. Заказчик оплачивает услуги переводом на карту или наличными. Самозанятый оформляет чек и платит налог – 6% от суммы сделки. В чеке должно быть указано наименование услуги, сумма, ИНН и ФИО заказчика.

Юрлица

С юрлицами самозанятый работает по тому же принципу, что и с ИП. Нужно составить договор, подписать акт выполненных работ и оформить чек.

Здесь можно посмотреть и скачать образец договора «самозанятый – юрлицо».

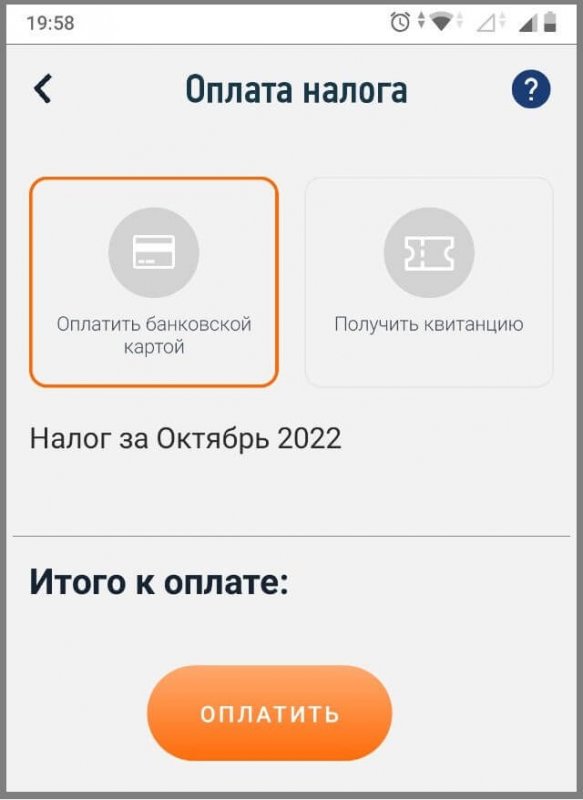

Когда и как платить налоги самозанятому

В приложении «Мой налог» ФНС присылает самозанятым уведомления с суммой налога за прошедший месяц до 12 числа следующего. Оплатить нужно до 25 числа.

Если самозанятый временно не работал, то есть не имел никакого дохода, налоги платить не нужно. Если доход за месяц менее 100 ₽, то сумма налога переносится на следующий период. Никаких обязательных взносов на НПД нет. Отчетность тоже сдавать не нужно. Все данные передаются в ФНС через приложение.

«Мой налог» рассчитывает сумму налога к уплате автоматически с каждой зафиксированной сделки. Вручную ничего подсчитывать не нужно. Уплатить налоги также можно в приложении. На главной странице откройте раздел «Налог к оплате», нажмите «Оплатить» и выберите удобный способ.

При регистрации каждый самозанятый получает налоговый бонус – 10 000 ₽. Его можно использовать, чтобы уменьшить сумму ежемесячного налога. Пока бонус не кончится, самозанятый платит пониженную налоговую ставку: 4% от сделок с юрлицами, 3% – с физлицами. Все расчеты приложение ведет автоматически. Получить сумму бонуса наличными или на карту нельзя.

Бонус предоставляется только 1 раз. Если гражданин его полностью использовал, а потом снялся с учета, при новой регистрации еще один бонус не начислят. Но остаток суммы не аннулируется при повторной регистрации. Если при снятии с учета часть бонуса не была израсходована, при повторной регистрации она будет доступна.

Штрафы за неуплату налогов

За неуплату налогов и просрочку платежей предусмотрены штрафы и пени. Согласно статье 75 НК РФ, если самозанятый не уплатил налог вовремя, ФНС начислит пеню. Размер: 1/300 ключевой ставки за каждый день просрочки.

Первый штраф за неуплату налога – 20% от суммы сделки. Если ФНС выявит нарушение повторно, придется заплатить 100% дохода.

Как перестать быть самозанятым

Когда нужно закрыть самозанятость:

- Предприниматель решил прекратить бизнес.

- Сумма ежегодного дохода превысила 2,4 миллиона ₽.

- Бизнес расширяется и нужно нанимать сотрудников.

В последних двух случаях понадобится зарегистрировать ИП или юрлицо.

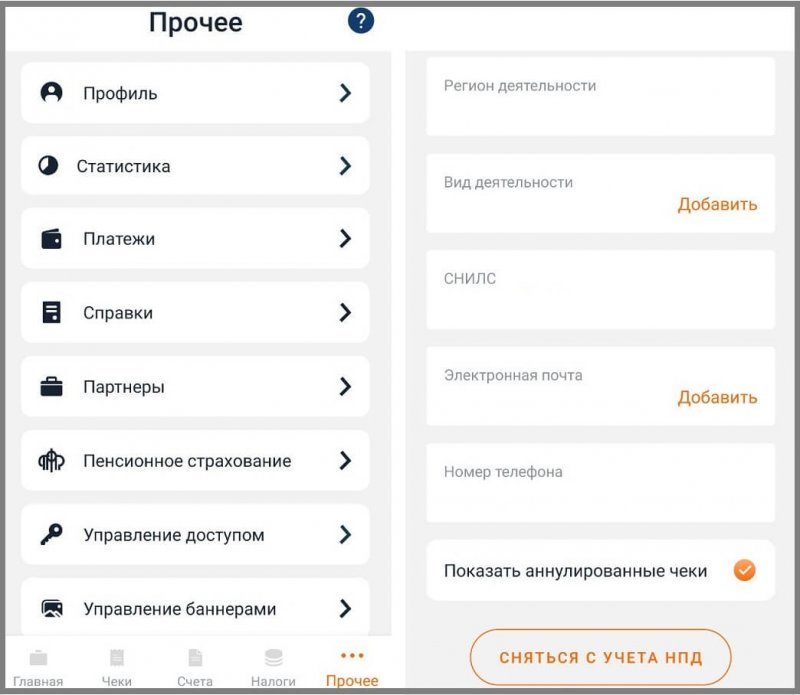

Чтобы отказаться от статуса самозанятого, бумажное заявление в налоговую подавать не нужно. На главной странице приложения «Мой налог» откройте меню «Прочее» и выберите вкладку «Профиль». Нажмите «Сняться с учета НПД». Налоговая обработает запрос и пришлет уведомление.

В некоторых случаях ФНС закрывает самозанятость автоматически. Так происходит, если гражданин перестает соответствовать требованиям к плательщику НПД, и налоговая узнает об этом.

Заключение

Оформлять самозанятость и останавливать деятельность можно неограниченное количество раз. Это дает предпринимателям возможность протестировать другие налоговые режимы и выбрать оптимальный для своего бизнеса.

Полезные ссылки:

- Как добавить компанию в Яндекс.Справочник

- 10 лучших сервисов электронного документооборота

- Как стать продавцом на Wildberries

- 20 бизнес-идей на дому

Комментарии (0)